广州、佛山、杭州、南京、苏州、长沙、武汉等多地房贷利率回升至3%及以上的消息引发了广泛关注,不少购房者在社交平台发文称,“还没享受到低房贷利率,就已经开始涨了”,这一变化不仅牵动着广大购房者的神经,也引发了市场对未来房贷政策走向的猜测,本文将从房贷利率回升的背景、原因、市场影响以及未来走势等方面进行详细分析。

背景:LPR下调与房贷利率“倒挂”

2024年,房地产市场频繁出台房贷利率调整政策,10月21日,中国人民银行(央行)公布新一期贷款市场报价利率(LPR),1年期和5年期以上LPR均下降25个基点,这是年内LPR的第三次调整,也是有史以来降息幅度最大的一次,调整后,部分地区房贷利率步入“2”字头,甚至低于同期公积金贷款利率,出现了商业房贷利率与公积金贷款利率“倒挂”的现象。

以广州为例,多家商业银行在LPR下调后,房贷利率一度低至2.6%,低于同期公积金贷款利率2.85%的水平,这种低利率并未持续太久,11月初,多家银行及按揭中介确认,自11月7日起,广州地区主要商业银行统一调整房贷利率,各家银行商业房贷利率最低不得低于3%,类似的情况也发生在杭州、南京、苏州等地,多家银行将首套房贷利率从2.9%或2.95%上调至3%。

原因:维持公积金贷款优势

业内人士认为,此次房贷利率回升的主要原因在于,此前部分地区出现商业住房贷款利率低于住房公积金贷款利率的“倒挂”现象,此次调整是为了维持公积金贷款的优势。

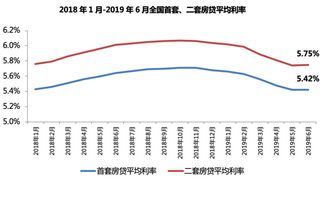

从历史数据来看,公积金贷款利率与商业性个人住房贷款利率之间一直保持着一定的利差,近年来这一利差逐渐缩小,2020年至2023年,公积金贷款利率与同期LPR的利差分别为1.1—1.55个百分点、1.05—1.4个百分点、0.9—1.35个百分点和0.85—1.2个百分点,呈现逐年收窄的趋势。

住房公积金运行机制可归结为“强制缴费、低存低贷、互助共济”,住房公积金“低存低贷”机制是保障制度运行的基础,其中的低息贷款是制度向参加人提供的最大优惠,公积金制度还包括单位配缴和免缴个税等多重益处,为了保持公积金贷款的普惠性,商业银行对房贷利率进行了相应调整。

商业银行房贷利率与LPR挂钩,市场化程度较高,而公积金贷款利率调整机制不同,为保持两者之间合理的利差,商业银行对房贷利率进行了相应调整,多家银行表示,综合考虑资金、风险、运营、资本、税收等成本后,当前五年以上期限新发放房贷利率的保本点基本在3.2%左右。

市场影响:购房成本与市场预期

房贷利率回升对购房者和房地产市场产生了显著影响。

购房成本上升,房贷利率回升意味着购房者每月的还款金额增加,购房成本相应提高,对于资金实力相对较弱、对利率变化敏感的购房者而言,这可能会抑制其购房需求,导致房地产市场的交易量出现下滑,进而影响市场的整体活跃度。

影响购房者对房价走势的预期,当房贷利率上升时,购房者可能会认为房价上涨的压力将有所缓解,从而更加谨慎地考虑购房决策,这种预期变化可能会进一步影响房地产市场的供需关系,对房价走势产生间接影响。

房贷利率的变化还可能影响购房者的消费和投资行为,随着房贷利率的回升,购房者的可支配收入减少,可能会减少在其他领域的消费和投资,进而对整体经济产生一定影响。

未来走势:多重因素共同影响

未来房贷利率走势将受到多种因素的影响,包括存款准备金率、存款利率、公开市场操作利率等。

存款准备金率是商业银行必须存放在央行的一定比例的存款,其调整直接影响商业银行的资金成本和贷款能力,如果存款准备金率下调,商业银行的资金成本降低,房贷利率有可能跟随下降。

存款利率是商业银行吸收存款的成本,其调整也会影响房贷利率,如果存款利率下调,商业银行的资金成本降低,房贷利率也有可能下降。

公开市场操作利率是央行通过公开市场操作影响市场利率的重要手段,如果公开市场操作利率下调,商业银行的资金成本也会相应降低,房贷利率有可能跟随下降。

需要注意的是,这些因素的影响并非单向的,如果经济形势好转,通胀压力上升,央行可能会上调存款准备金率或公开市场操作利率以抑制通胀,这将导致房贷利率上升。

公积金贷款利率未来也可能进一步调整,为了保持其竞争优势和普惠性特征,公积金贷款利率可能会根据市场情况和政策需要进行调整。

政策解读:并非政策收紧信号

业内人士分析认为,此次房贷利率回升并非政策转向,不应被解读为政策收紧,房贷利率调整仅针对新发放贷款客户,对存量房贷客户无影响,这意味着,已经贷款的购房者不会受到此次利率回升的直接影响。

未来房贷政策仍有可能根据市场情况和政策需要进行调整,如果房地产市场出现过度投机或泡沫现象,央行可能会通过上调房贷利率等手段进行调控,反之,如果房地产市场持续低迷,央行也可能会通过下调房贷利率等手段进行刺激。

结论与建议

多地房贷利率回升至3%及以上是多种因素共同作用的结果,这一变化不仅影响了购房者的购房成本和市场预期,也对房地产市场的整体发展产生了重要影响,未来房贷利率走势将受到多重因素的影响,包括存款准备金率、存款利率、公开市场操作利率等。

对于购房者而言,面对房贷利率的变化应保持理性,不要盲目跟风,在购房决策中不仅要关注房贷利率的高低,更要考虑个人的经济状况和长期规划,通过科学合理的财务管理和购房计划,购房者可以在复杂多变的市场环境中找到适合自己的购房之路。

政府和相关部门也应密切关注市场动态和政策效果,适时调整房贷政策以稳定市场预期和促进房地产市场的健康发展。